Retrospectiva

O noticiário envolvendo a disseminação do “coronavírus” seguiu preocupando os investidores, e assim os mercados de riscos seguiram voláteis. Até agora, são mais de 70 mil pessoas contaminadas e cerca de 1.800 mortes registradas somente na China. Várias autoridades monetárias, dirigentes de bancos centrais, declarando não ser possível estimar os efeitos do vírus na economia global, mas todos afirmando que a China sofrerá um impacto no primeiro semestre, por conta da paralisação e demora dos trabalhadores chineses em retornarem ao trabalho.

As boas notícias nos primeiros dias da semana, que animavam os mercados, davam conta que a contaminação perdia força na China, e que o vírus estaria supostamente sob controle. Mais tarde, na medida em que a OMS dizia ser cedo para prever o fim da epidemia, o número de vitimas seguiu crescendo na China enquanto o Japão registrava a primeira vitima fatal.

Em semana de agenda fraca, ganhou importância a divulgação de dados relativos ao consumo norte-americano. Foi revelado que o índice de preços ao consumidor (CPI, na sigla em inglês) recuou para 0,1% em janeiro, ante avanço de 0,2% em dezembro. O mercado estimava número igual ao de dezembro. O recuo no preço da gasolina respondeu pelo número fraco. Em 12 meses, a inflação registrou taxa de 2,5%. Excluindo-se os itens voláteis (alimentos e energia), a taxa foi de 2,3%.

Ainda por lá, foi divulgado pelo Departamento do Comércio que as vendas no varejo registraram alta de 0,3% em janeiro frente a dezembro, em linha com as expectativas. Excluindo-se o peso de automóveis, o aumento foi idêntico.

Para os mercados de ações internacionais, a semana foi de movimentos mistos. Enquanto o Dax, índice da bolsa alemã, avançou 1,70%, o FTSE-100, da bolsa inglesa, recuou -0,77%, o índice S&P 500, da bolsa norte-americana, subiu 1,58% e o Nikkei 225, da bolsa japonesa, caiu -0,59%.

Por aqui, destaque para a divulgação da Pesquisa Mensal de Serviços pelo IBGE. Os dados indicaram que o setor de serviços cresceu 1% no ano passado, interrompendo uma sequencia de 4 anos de resultados negativos. O número foi puxado pelo crescimento do setor de informação e comunicação, que registrou alta de 3,3% no ano, com destaque para as atividades de portais, provedores de conteúdos e outros serviços de informação na internet. O destaque negativo ficou para o setor de transportes e afins, com recuo de -2,5%, influenciado pela queda do volume de receitas do transporte rodoviário e ferroviário de cargas.

Foi divulgado pelo Bacen que o IBC-Br, considerado a prévia do PIB brasileiro, avançou 0,89% em 2019. Caso o número do PIB confirme o resultado, será o terceiro ano seguido de expansão da economia, porém representará desaceleração frente a 2018, quando o PIB registrou crescimento de 1,3%, número já revisado.

Por último, foi divulgado o teor da ata da última reunião do COPOM que reduziu o juro para 4,25% ao ano. A ata repetiu o comunicado e não trouxe novidades extras, mantendo o discurso de que é necessário observar a evolução dos indicadores, com peso importante para o cenário de 2021, e que o atual cenário prescreve uma política monetária estimulativa, com taxas de juros abaixo da taxa estrutural.

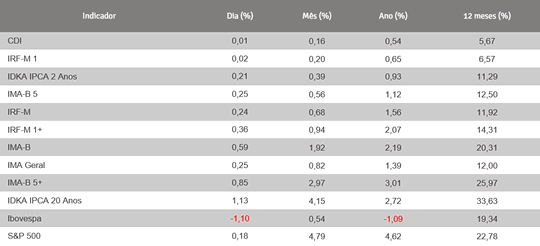

Para a bolsa brasileira a semana fechou em alta, com o clima de aversão a risco predominando em parte dos pregões. O Ibovespa avançou 0,54% na semana, aos 114.381 pontos, acumulando desvalorização no ano de -1,09%. O dólar comercial encerrou a sessão de sexta-feira cotado a R$ 4,301 para a venda, após várias intervenções do Banco Central no mercado de câmbio. Na semana, a moeda recuou 0,46% frente ao real, enquanto no ano acumula valorização de 7,18%. Já o IMA-B Total encerrou a semana com valorização de 1,44%, acumulando valorização de 2,19% no ano e 19,55% em 12 meses.

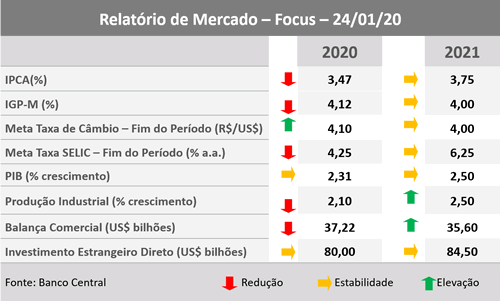

Relatório Focus

No Relatório Focus revelado hoje, os economistas que militam no mercado financeiro reduziram a estimativa para o IPCA deste ano pela sétima semana consecutiva, para 3,22% ante os 3,25% da pesquisa anterior. O resultado continua abaixo da meta de inflação fixada pelo CMN para este ano, de 4,00%. Para 2021, o mercado financeiro manteve a estimativa de inflação em 3,75%. No ano que vem, a meta central de inflação é de 3,75% e será oficialmente cumprida se o índice oscilar de 2,25% a 5,25%.

Para a Selic, depois da sinalização do COPOM de que o ciclo de reduções chegou ao fim, o mercado financeiro manteve nesta semana suas apostas em relação à taxa de juros, informando que ao final de 2020 a taxa estará em 4,25%. Um mês atrás a previsão era de 4,50%. Para 2021, a previsão para a Selic foi mantida em 6,00%. Há quatro semanas a estimativa era de 6,25%.

A expectativa de crescimento da economia em 2020, medida pelo PIB, foi reduzida para 2,23%, ante projeção de 2,30% da semana anterior. Um mês atrás, a estimativa era de crescimento de 2,31%. Para 2021, o mercado financeiro manteve a previsão de expansão do PIB em 2,50%. Quatro semanas atrás, a expectativa estava nos mesmos 2,50%. Em dezembro o BACEN atualizou, por meio do Relatório Trimestral de Inflação (RTI), sua projeção para o PIB em 2020, de alta de 1,80% para elevação de 2,20%.

A projeção para o dólar no fim de 2020 foi mantida em R$ 4,10. Um mês atrás a estimativa era de R$ 4,05. Para o ano de 2021, a projeção para o câmbio foi levemente alterada para R$ 4,11 ante R$ 4,10 da estimativa anterior.

Para o Investimento Estrangeiro Direto, caracterizado pelo interesse duradouro do investimento na economia, a mediana das previsões para 2020 foi alterada para US$ 80,20, ante US$ 80,00 bilhões projetados semana passada. Para 2021, a expectativa também subiu para US$ 84,75, enquanto na semana anterior era de US$ 84,50 bilhões.

Perspectiva

Após leve recuperação no mercado, com o Ibovespa subindo e o dólar caindo, os próximos dias estarão concentrados na oscilação da moeda frente ao real, em semana de agenda fraca aqui e lá fora. O Banco Central interviu no câmbio realizando operações de swap cambial, sinalizando certo desconforto com a cotação da moeda, após a autoridade monetária afirmar não se preocupar com o aumento recente do dólar.

Em semana de agenda fraca, destaque para a divulgação da ata do Federal Reserve (FED, na sigla em inglês), que poderá indicar qual o rumo da política monetária norte-americana diante dos desdobramentos do “coronavírus”, além da divulgação de PMIs preliminares nos EUA zona do euro.

Por aqui, destaque para a divulgação do IPCA-15 que deverá indicar se a inflação mantém ou não a trajetória de convergência ao centro da meta do BACEN, de 4%.

Os investidores continuarão atentos à evolução e disseminação do “coronavírus”, após uma mudança na metodologia elevar rapidamente o numero de infectados e levantar questionamentos sobre a transparência com que o governo chinês reporta os dados.

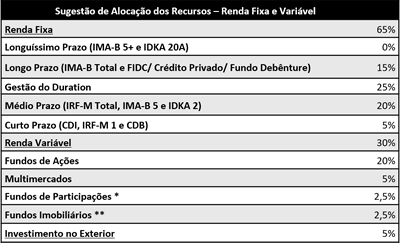

Em relação às aplicações dos RPPS aconselhamos o investimento de 25% dos recursos em fundos de investimento em títulos públicos que possuem a gestão do duration, em razão da capacidade do gestor em alterar de maneira dinâmica a composição da carteira do fundo, adequando-a ao cenário à frente.

Para os vértices de longo prazo (especificamente o IMA-B Total) recomendamos exposição de 15%, em razão da baixa volatilidade devido à taxa básica de juros se situar na mínima histórica, e do potencial de prêmio que poderá ser capturado com o avanço das reformas estruturais em benefício do quadro fiscal do país.

Para os vértices médios (IMA-B 5, IDkA 2A e IRF-M Total), a recomendação é para uma exposição de 20%, e para os vértices de curto prazo, representados pelos fundos DI, pelos referenciados no IRFM-1 e pelos CDBs, a alocação sugerida é de 5%. Ambas as estratégias estão relacionadas à taxa de juros doméstica, situadas na mínima histórica, onde o prêmio de risco encontra-se em patamar reduzido.

Quanto à renda variável, recomendamos uma exposição máxima de 30%, por conta da melhora do ambiente econômico que já se refle em um melhor comportamento nos lucros das empresas e, consequentemente, nos mercados de ações, e também pelo fato da importância do produto como fator de diversificação de portfólio, em um momento em que as taxas de juros dos títulos públicos não mais superam a meta atuarial.

Para a alocação em fundos multimercado, a nossa sugestão é para uma exposição de 5% dos recursos e de 2,5% a alocação em FII e FIP, respectivamente, dada a pouca disponibilidade de produtos no mercado enquadrados para os RPPS. Para o investimento em ações, a nossa recomendação é de uma exposição de 20% dos recursos, tendo em vista o potencial de crescimento das empresas neste e nos próximos anos em uma conjuntura favorável ao mercado acionário, num ambiente de baixa inflação e taxas de juros nas mínimas históricas.

Para aqueles clientes que já contam com investimento de 5% tanto em FII, quanto em FIP, o ajuste das recomendações se dará através da redução no teto dos investimentos em ações.

Para o segmento de investimentos no exterior, recomendamos um percentual máximo de 5%, devido à necessária diversificação da carteira na busca por investimentos descorrelacionados da taxa de juros doméstica, além do recente surgimento de produtos direcionados a este segmento.

* Aos clientes que investem em Fundos de Participações e Fundos Imobiliários em percentual superior a 2,5% em cada, reduzir a exposição aos Fundos de Ações na proporção desse excesso.

Indicadores Diários –14/02/20

Índices de Referência –Janeiro/2020